В четверг индекс доллара DXY обновил 10-недельный локальный минимум на отметке 100.53 и сегодня вновь снижается, все сильнее приближаясь к психологической отметке 100.00. Но все говорит о том, что эта отметка также будет пробита и индекс доллара направится в сторону минимумов 2020 года, расположенных вблизи отметки 89.00.

Участники рынка сконцентрировались на перспективах монетарной политики ФРС в условиях остающейся высокой инфляции и растущих рисках рецессии. Как следует из опубликованных в минувшую среду протоколов мартовского заседания, часть из руководителей американского ЦБ считает, что необходимо приостановить цикл ужесточения монетарной политики из-за рисков усиления давления на банковский сектор и экономику в целом, что в конце концов приведет, как минимум, к рецессии. Среди прочего она опасна тем, что может перерасти в стагнацию. О масштабном кризисе или крахе экономики пока речь не идет, но рецессия и стагнация все же - неприятная штука, грозящая массовыми увольнениями и сокращением уровня жизни населения, что может в конце концов привести к глобальным политическим изменениям, в том числе в государственном устройстве.

Руководители ФРС, как следует из протоколов, негативно оценивают долгосрочные последствия банкротства банков Silicon Valley Bank и Signature Bank, на что финансовым и монетарным властям США пришлось реагировать масштабным вливанием ликвидности в банковскую систему. Так, сразу же после известных событий ФРС анонсировала срочную программу экстренной поддержки банковского сектора (BTFP) на сумму 25,0 млрд долларов, которая обеспечит финансовым организациям, испытывающим проблемы, доступ к краткосрочным кредитам. ФРС также проведет эмиссию в размере около $250 млрд для компенсации депозитов вкладчиков под гарантии Минфина США, предоставив кредиты под залог номинальной стоимости активов лопнувших банков Silicon Valley Bank и Signature Bank.

Другими словами, ФРС снова начала печатать деньги и вливать их в экономику, и это есть количественное смягчение, которое должно поддержать банковскую систему, но в итоге может привести к новому витку инфляции.

Так или иначе, происходящие события выглядят как классический банковский кризис, причиной которого стало ничто иное, как стремительное повышение ставок ФРС. Очевидно, что в ФРС сильно запоздали с ответом на ускорившийся рост инфляции, считая его «временным явлением».

Как теперь поступят руководители ФРС на майском заседании, пожалуй, не ответит ни один экономист, следящий за происходящими в банковской системе США событиями.

Согласно последним данным CME Group, примерно 75% участников рынка считают, что ФРС все же подымет процентную ставку на 0,25%, а затем возьмет паузу. Некоторые руководители ФРС считают, что сохранение высокого уровня инфляции является ещё большей проблемой для экономики, чем риски рецессии.

Однако 25% участников рынка считают, что ФРС поставит процесс ужесточения на паузу уже на заседании 2 и 3 мая, а затем до конца года перейдет к снижению процентной ставки.

В частности, глава ФРБ Чикаго Остен Гулсби утверждает, что ужесточение кредитно-денежной политики может оказаться неоправданным, если оно увеличит финансовый стресс и давление на экономику. И большинство руководителей американского ЦБ считают, что текущий финансовый кризис приведёт, хоть к умеренной, но все же рецессии, которая начнётся в конце текущего года, после чего экономика будет восстанавливаться в течение двух последующих лет. Это их мнение, но реальная ситуация может оказаться куда круче и негативнее. Будет ли тогда ФРС придерживаться жесткой политики или вновь перейдет к ее смягчению, и поможет ли это экономике, скатывающейся, как мы уже отметили, пока в рецессию?

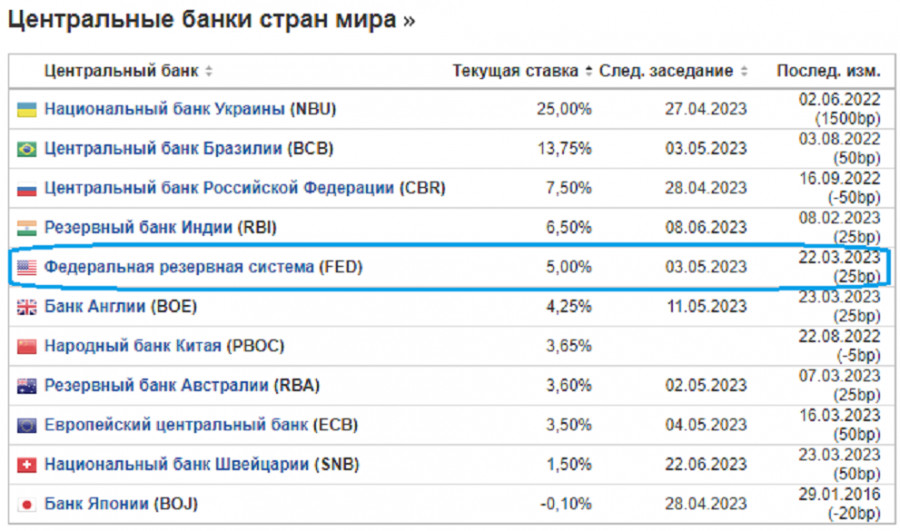

И что тогда будет с долларом, который и так уже заваливается при нынешней 5,00% ключевой процентной ставке ФРС, самой высокой среди крупнейших мировых ЦБ, не считая, ЦБ Украины и Бразилии, чье влияние на мировую финансовую систему минимально.

С технической же точки зрения индекс доллара DXY (CFD #USDX в терминале МТ4) развивает нисходящую динамику в рамках краткосрочного и среднесрочного трендов, оставаясь при этом пока еще в зоне долгосрочного бычьего рынка (выше ключевых уровней поддержки 100.35, 100.00, 99.15). И лишь только пробой ключевого уровня поддержки 93.40 (200-периодная скользящая средняя на месячном графике) окончательно сломает глобальный бычий тренд DXY

(подробнее и альтернативный сценарий см. в статье «Индекс доллара #USDX: сценарии динамики на 14.04.2023»).

*)