Долларовые быки вернулись к активным покупкам после продолжительной и неглубокой коррекции. Сложно противостоять доллару при такой сильной экономике, но ничто не вечно. Вчера были позитивные эмоции, а сегодня новые задачи. Давайте рассмотрим ближайшие перспективы американской валюты.

Сделать ставки против доллара может быть бесперспективной идеей, особенно с учетом последних данных о стабильном росте американской экономики.

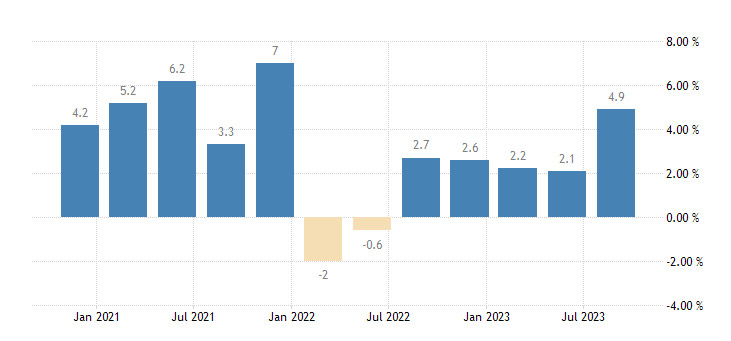

В последнем отчете указано, что ВВП США увеличился на 4,9% в третьем квартале, что существенно превысило прогнозы. Ожидался рост всего до 4,3%, по сравнению с 2,1% в предыдущем квартале.

Свежие данные по экономике за третий квартал не только превзошли прогнозы, но и подтвердили устойчивость Америки, несмотря на текущую финансовую политику.

В CIBC Capital Markets назвали такой рост как «поразительным», указывая на то, что главной движущей силой стало возобновление потребительского спроса в США, который вырос на 4%, в отличие от всего 0,8% во втором квартале.

Такой спрос сохраняется, даже учитывая недавние изменения в процентных ставках, что дает основания считать, что экономика сможет выдержать высокие ставки дольше, чем ожидалось.

Прогнозы относительно того, что ставки останутся «высокими на длительный период», способствовали укреплению доллара, особенно на фоне замедления роста в Европе.

Отчет также показал, что потребление товаров и услуг усилилось, и аналитики считают, что это может быть связано с улучшением на рынке труда.

«Инвестиции в коммерческую недвижимость оставались стабильными, тогда как инвестиции в жилую недвижимость выросли на 3,9%, став первым положительным изменением с начала 2021 года», – комментируют в CIBC Capital Markets.

Также отмечается увеличение запасов товаров, которое внесло свой вклад в общий рост на 1,3%.

По словам представителей CIBC Capital Markets, стабильность американской экономики не исчезнет без дополнительных корректировок денежной политики.

Хотя доминирование США на валютных рынках известно и во многом определяет стоимость доллара, противостоять укреплению доллара будет непросто до наступления значительных экономических изменений.

Валютные пары EUR/USD и GBP/USD, видимо, продолжат нисходящий тренд. Сейчас курс фунта к доллару равен 1,2117, а евро к доллару – 1,0550.

Прогноз по евро и фунту

Прогноз на долгосрочное движение пары EUR/USD сохраняется, основываясь на факторах, таких как относительные условия торговли, реальные процентные ставки и сравнительная стоимость рабочей силы.

Ожидается, что курс будет колебаться в диапазоне 1,0600–1,0300 в течение следующих 6-12 месяцев.

В краткосрочной перспективе возможно увеличение волатильности для пары EUR/USD из-за сильной динамики экономических показателей США, что может оказать давление на единую валюту.

Между тем повышение процентных ставок, позитивные изменения в проблемном производственном секторе и уменьшение негативных настроений по Китаю могут стабилизировать пару EUR/USD в краткосрочной перспективе.

К главным рискам относятся предполагаемые обострения ситуации на Ближнем Востоке, что может привести к распродаже рискованных активов и росту цен на энергетику, усиливая позиции американского доллара.

Что касается фунта, то пара GBP/USD продолжает ориентироваться на психологически важный уровень в 1,2000, учитывая доминирующий медвежий тренд.

В краткосрочной перспективе вероятной видится нисходящая тенденция. Индикаторы момента переключились на медвежью зону, предполагая начало нового этапа снижения.

Другие факторы для доллара

Другим фактором, влияющим на доллар, являются прогнозы о будущей доходности, причем некоторые аналитики предполагают возможность отрицательного роста.

Один успешный квартал не гарантирует аналогичных результатов в следующем, особенно когда речь идет о таком изменчивом показателе, как ВВП. Эта волатильность особенно заметна в постпандемический период.

После выдающегося роста в третьем квартале возможно, что четвертый квартал принесет существенное снижение показателей ВВП.

Текущий рост потребления может оказаться непродолжительным из-за ряда обстоятельств, таких как замедление роста зарплат, возвращение к погашению студенческих долгов и усиление кредитных ограничений.

Кроме того, существенный вклад от накопления товарных запасов в третьем квартале может измениться на противоположный в четвертом квартале, оказав отрицательное влияние на общий ВВП.

В пятницу индекс доллара потерял некоторый импульс к росту и отступил к середине 106,00. Трейдеры ждут новых вводных. Все внимание будет приковано к публикации данных по инфляции в США, рассчитанных PCE и базовым PCE, подкрепленных личными доходами, личными расходами и окончательными данными о настроениях потребителей в Мичигане.

Фактор ФРС

Трейдеры в четверг активно ставили на то, что ФРС сохранит свою текущую монетарную политику в этом году и приступит к снижению процентных ставок в середине 2024 года. Это утверждение выглядит удивительным, учитывая довольно сильный экономический рост США в третьем квартале.

Согласно рыночным индикаторам, в частности фьючерсам на процентные ставки ФРС, инвесторы считают вероятным, что ФРС повысит свою ключевую ставку на 0,25% на заседании в декабре с вероятностью около 24%. Таким образом, ставка может составить от 5,5% до 5,75%.

Эта вероятность была выше до публикации недавних данных, где указывалось, что рост потребительских расходов подтолкнул ВВП США к росту на 4,9% годовых в прошлом квартале.

До этой публикации, трейдеры оценивали вероятность повышения процентной ставки примерно на 30%.

Другие статистические данные, опубликованные ранее, подтверждают опасения ФРС по поводу возможного экономического замедления, что, возможно, и привело к решению о повышении ставок.

Базовая инфляция снизилась до 2,4% по сравнению с предыдущим показателем в 3,7%. Кроме того, число людей, обратившихся за пособием по безработице, достигло максимума с мая этого года.

Теханализ доллара

В целом индекс доллара держится уверенно, он не только восстановил свои позиции, но и демонстрирует тенденцию к дальнейшему росту. Ключевой фактор, влияющий на этот рост – уровень доходности 10-летних гособлигаций США, который вновь перешагнул 5%-ный порог.

В четверг доллар достиг новых многонедельных максимумов в районе 106,90. При преодолении верхней границы текущего диапазона консолидации, следующей потенциальной целью для индекса может стать психологический уровень в 107,00.

Далее на повестке быков – максимум 2023 года на отметке 107,34, который был зафиксирован 3 октября.

На данный момент также стоит обратить внимание на уровень 105,12. Этот уровень имеет историческую важность, которая служит крепкой поддержкой, удерживая его выше 105,00.

Если данный уровень будет пробит, это может привести к значительной коррекции вниз, и индекс может уйти к отметке 103,74.